Polscy przedsiębiorcy mają różne opcje opłacania składek ZUS

w zależności od etapu ich działalności. Dostępność konkretnych schematów zależy od kilku czynników. Niezależnie od tego czy dopiero zaczynasz działalność gospodarczą, czy już jesteś przedsiębiorcą, zapoznaj się z tym artykułem i sprawdź jakie opcje opłacania składek społecznych ZUS mają przedsiębiorcy!

Od czego zależy ile masz płacić ZUS?

To, w jakiej wysokości będziesz płacić do ZUS, zależy od kilku czynników, m.in:

– czy dopiero zaczynasz prowadzenie działalności gospodarczej

– czy ją wznawiasz, a jeśli, to ile czasu minęło od jej zawieszenia

– czy skończył Ci się okres ulgi na start lub preferencyjnych składek

– jakie przychody osiągasz

– posiadasz inne tytuły do ubezpieczeń (np. z umowy o pracę, czy zlecenia)

– masz status emeryta.

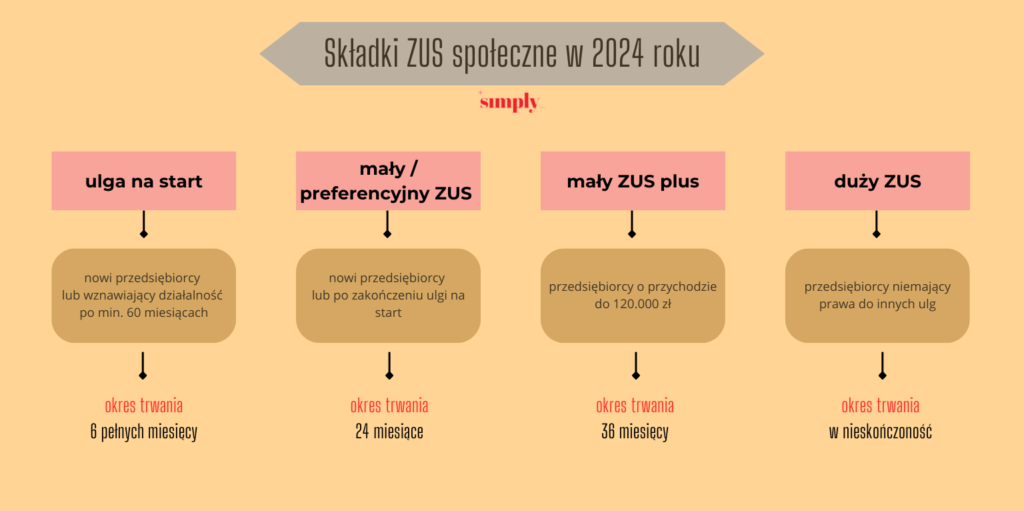

Ulga na start

Przedsiębiorcy korzystający z ulgi na start nie muszą opłacać składek na ubezpieczenie społeczne. Płacą jedynie składkę na ubezpieczenie zdrowotne. Przez pierwsze 6 pełnych miesięcy od rozpoczęcia działalności gospodarczej są zwolnieni z obowiązku ubezpieczeń społecznych.

Od 2022 roku sposób obliczania składki zdrowotnej, a co za tym idzie, jej wysokość, zależy głównie od wysokości przychodu lub dochodu oraz formy opodatkowania.

Z ulgi na start mogą skorzystać nowi przedsiębiorcy, którzy po raz pierwszy rozpoczynają działalność gospodarczą, lub osoby wznawiające działalność po co najmniej 60 miesiącach od jej ostatniego zawieszenia. Ulga jest dobrowolna, co oznacza, że przedsiębiorca może zdecydować się na objęcie ubezpieczeniami społecznymi i nie korzystać z ulgi.

Kiedy nie korzystać w ulgi na start?

Kiedy jesteś zobligowany do opłacania składek społecznych, np. przy umowie z PUP o dofinansowanie

na start dla nowych działalności. Sprawdź koniecznie w umowie z urzędem!

Preferencyjne składki ZUS / Mały ZUS

Nowi przedsiębiorcy oraz osoby, które zakończyły okres ulgi na start, mogą skorzystać z dwuletniej ulgi w opłacaniu składek. Przez 24 miesiące mogą płacić obniżone składki na ubezpieczenia społeczne, które są wyliczane na podstawie minimum 30% kwoty minimalnego wynagrodzenia za pracę.

Warto zaznaczyć, że preferencja dotyczy jedynie składek na ubezpieczenia społeczne. Składkę zdrowotną należy opłacać w pełnej wysokości, niezależnie od kodu tytułu ubezpieczenia zgłoszonego do ZUS.

Mały ZUS Plus

Przedsiębiorcy, których przychód w 2023 roku nie przekroczył 120 000 zł, mogą od stycznia 2024 roku skorzystać z ulgi zwanej małym ZUS plus, pod warunkiem że prowadzili działalność przez cały rok.

Aby móc opłacać składki od dochodu, przedsiębiorca musi:

- Prowadzić działalność gospodarczą przez minimum 60 dni w poprzednim roku,

- Nie korzystać z ulgi na start ani z preferencyjnych składek ZUS,

- Nie wykonywać pracy na rzecz byłego pracodawcy w ramach działalności,

- Nie korzystać z opodatkowania w formie karty podatkowej i jednocześnie być zwolnionym z VAT na podstawie art. 113 ust. 1 i 9 ustawy o VAT.

Zgłoszenia do opłacania składek od dochodu można było dokonać do końca stycznia 2024 roku. Wyjątkiem są sytuacje, gdy kończy się okres:

- Dwuletniej ulgi dla nowych firm (preferencyjny ZUS),

- Zawieszenia działalności.

W takich przypadkach przedsiębiorca może przystąpić do opłacania składek od dochodu bezpośrednio po zakończeniu tych okresów, ale musi zarejestrować się w ciągu 7 dni od momentu powstania lub zmiany obowiązku ubezpieczeniowego.

Ulga ta obowiązuje maksymalnie przez 36 miesięcy. Po upływie tego okresu przedsiębiorca musi przejść na standardowe składki ZUS. Możliwość ponownego skorzystania z ulgi będzie dostępna po upływie 2 lat.

Duży ZUS

Podstawa standardowych składek ZUS wynosi 60% prognozowanego przeciętnego miesięcznego wynagrodzenia za pracę. Przedsiębiorcy korzystający z tego schematu muszą opłacać zarówno składki na ubezpieczenia społeczne, jak i zdrowotne.

Składka zdrowotna jest obliczana według tych samych zasad co przy preferencyjnych składkach ZUS i nie może być zmniejszana, na przykład za okresy przebywania na zasiłku.

Termin zapłaty składek ZUS

Obecne terminy opłacania składek i wysyłania deklaracji DRA do ZUS są następujące:

- Do 15. dnia miesiąca za poprzedni miesiąc dla płatników posiadających osobowość prawną, takich jak spółki akcyjne, spółki z o.o., spółdzielnie, stowarzyszenia i fundacje.

- Do 20. dnia miesiąca za poprzedni miesiąc dla płatników opłacających składki wyłącznie za siebie, przedsiębiorców oraz innych podmiotów nieposiadających osobowości prawnej zatrudniających ubezpieczonych (w tym spółki cywilne, jawne, partnerskie, komandytowe, komandytowo-akcyjne oraz wspólników tych spółek, a także wspólników jednoosobowych spółek z o.o. oraz prostych spółek akcyjnych).

ZUS zasadniczo rozlicza płatników na podstawie daty zaksięgowania wpłaty na ich indywidualnych kontach. Jednakże, jeśli składki są opłacane drogą elektroniczną, wpłata może zostać uznana za terminową, jeśli w określonym terminie zapłaty doszło do obciążenia rachunku bankowego płatnika.

Rozliczanie ZUS przez przedsiębiorcę w 2024 roku

Przepisy określają minimalne składki ZUS, jakie przedsiębiorca musi opłacać w danym roku podatkowym. Podstawy wymiaru minimalnych składek społecznych są następujące:

- Preferencyjne składki: 30% kwoty minimalnego wynagrodzenia.

- Mały ZUS Plus: ustalane według wzoru, w którym kluczowym parametrem jest dochód z działalności.

- Duży ZUS: 60% prognozowanego przeciętnego miesięcznego wynagrodzenia, które jest podstawą do ustalenia rocznej składki na ubezpieczenia emerytalne i rentowe.

Składki należy opłacać co miesiąc w tej samej wysokości, niezależnie od liczby dni kalendarzowych w miesiącu. Zmiany wysokości składek następują tylko przy zmianie parametrów określających podstawę wymiaru (zwykle na przełomie lat) lub gdy przedsiębiorca otrzymuje zasiłki z ZUS, zawiesza lub wznawia działalność, albo rozpoczyna zatrudnienie na podstawie umowy o pracę.

Przedsiębiorca może ustalić wyższą podstawę naliczania składek niż minimalna, z pewnymi ograniczeniami (np. przy składkach dobrowolnych chorobowych podstawa wymiaru nie może przekroczyć 250% przeciętnego miesięcznego wynagrodzenia, co w 2024 roku wynosi 19 560,00 zł).

Roczna podstawa wymiaru składek na ubezpieczenia emerytalne i rentowe nie może przekroczyć 30-krotności prognozowanego przeciętnego miesięcznego wynagrodzenia w gospodarce narodowej na dany rok. Po przekroczeniu tej kwoty składki za te ubezpieczenia nie są odprowadzane.

Składka zdrowotna jest naliczana w zależności od formy opodatkowania, a nie od rodzaju ubezpieczenia:

- Opodatkowanie według skali podatkowej: podstawa stanowi dochód, a składka wynosi 9% (nie mniej niż 314,10 zł w styczniu 2024 r., a od lutego 2024 r. minimum 381,78 zł).

- Opodatkowanie liniowe: podstawa stanowi dochód, a składka wynosi 4,9% (nie mniej niż 314,10 zł w styczniu 2024 r., a od lutego 2024 r. minimum 381,78 zł).

- Ryczałt od przychodów ewidencjonowanych: składka wynosi 9%, a podstawa zależy od osiągniętego przychodu:

- Do 60 tys. zł: podstawa to 60% przeciętnego wynagrodzenia w sektorze przedsiębiorstw w IV kwartale roku ubiegłego (4 660,71 zł), składka wynosi 419,46 zł.

- Powyżej 60 tys. zł do 300 tys. zł: podstawa to 100% przeciętnego wynagrodzenia (7 767,85 zł), składka wynosi 699,11 zł.

- Powyżej 300 tys. zł: podstawa to 180% przeciętnego wynagrodzenia (13 982,13 zł), składka wynosi 1 258,39 zł.

- Karta podatkowa: podstawa to minimalne wynagrodzenie, a składka wynosi 9%.

Składka zdrowotna jest niepodzielna i powinna być opłacana w stałej miesięcznej wysokości, niezależnie od liczby dni prowadzenia działalności czy okresów przebywania na zwolnieniu lekarskim.

Różne czynniki wpływają na wysokość składek ZUS opłacanych przez przedsiębiorcę, głównie kod tytułu ubezpieczenia zgłoszony w ZUS. Podstawowa znajomość przepisów dotyczących ubezpieczeń ZUS pozwala przedsiębiorcom na oszczędności. Jeśli chcesz być na bieżąco, zaobserwuj mój profil na instagramie lub fejsbuku, gdzie dzielę się wiedzą świata księgowego ludzkim językiem! 😉